晶科科技净利腰斩上市4年存货增加50倍 直接融资过百亿22亿转债或面临回售

- 财经

- 2024-11-05 16:40:05

- 276

专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

日前,晶科科技发布三季报。今年1-9月,公司实现营业收入38.9亿元,同比增长11.0%,归母净利润2.2亿元,同比下降43.6%,扣非净利润2.86亿元,同比下降19.3%,前三季度增收减利。

包括出售电站在内的投资收益,从去年同期盈利1.7亿降至0.18亿,是前三季度公司收入规模增长,但净利润接近腰斩的主要因素之一。

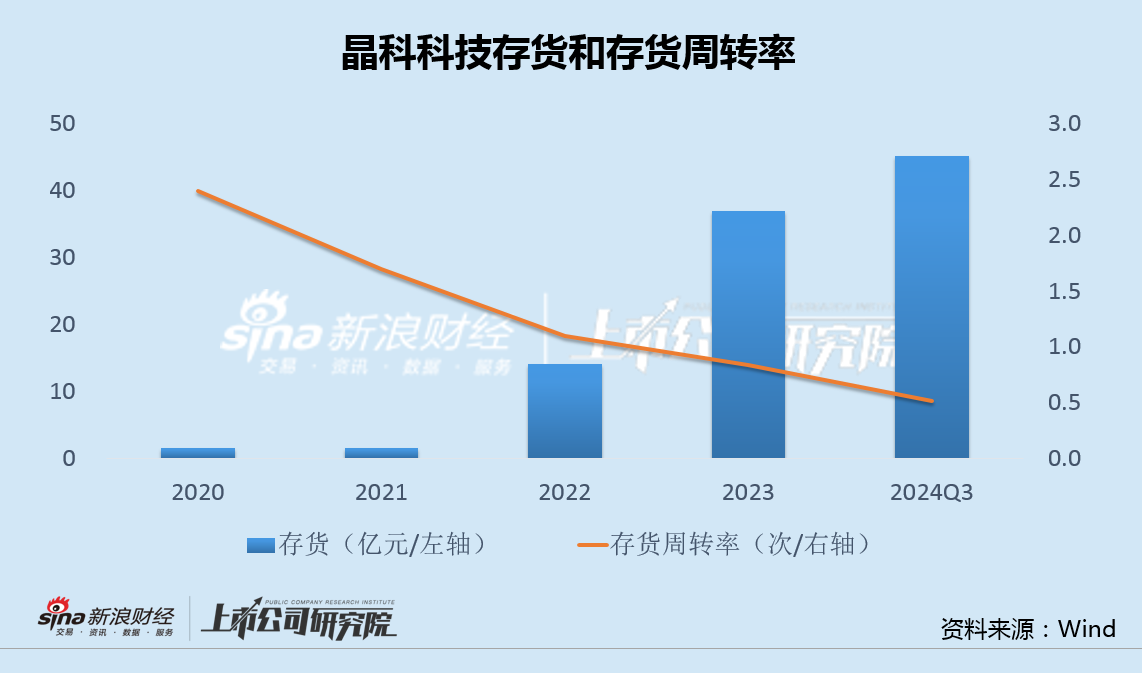

事实上,自2020年5月上市以来,晶科科技在4年时间内存货增加50倍,存货周转率下降一半,占净资产的比例不断上升,电站资产转让并不如预想的顺利。

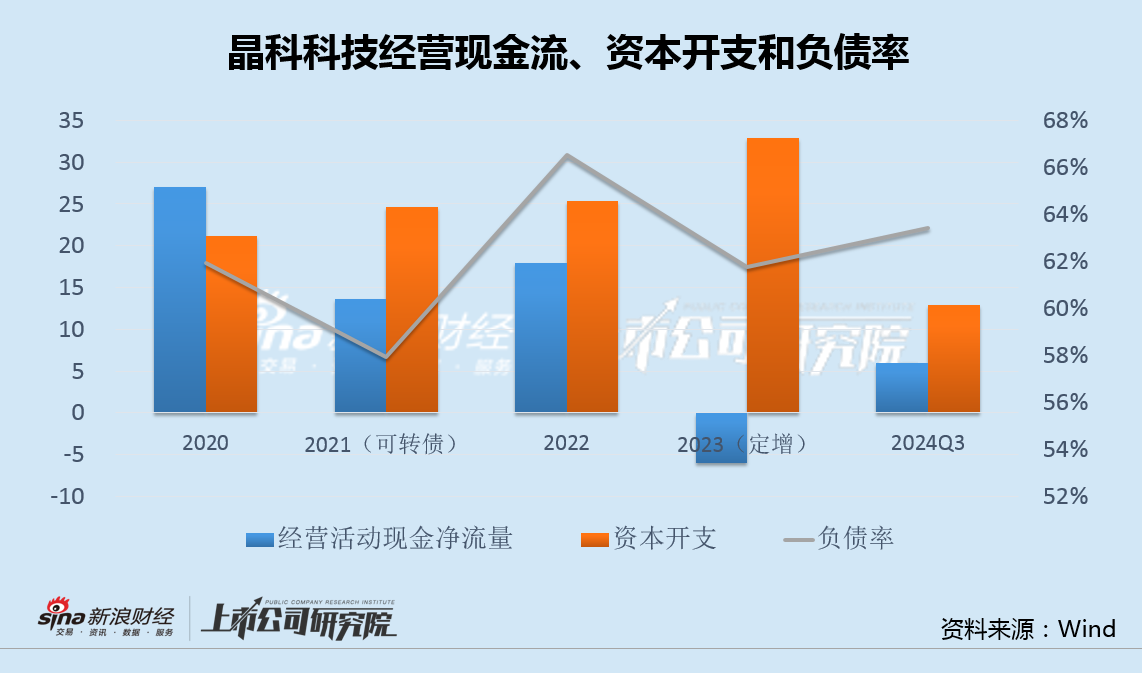

此外,晶科科技现金流长期入不敷出,上市4年多直接融资高达百亿,然而除2021年和2023年分别通过可转债和定增得以“补血”外,其余年份负债率都在上升,也就是说“融资停、负债升”,募投项目也大量变更和延迟。

由于股价显著低于回售价,明年4月,公司还将面临22亿元的可转债回售。面对业绩和资金的双重压力,晶科科技想要摆脱经营困境似乎并不容易。

电站转让放缓净利接近腰斩 上市4年存货增加50倍

晶科科技成立于2011年,主营业务主要分为光伏电站运营和光伏电站EPC两大板块,涉及太阳能光伏的电站开发、电站投资、电站建设、电站运营和电站管理等环节,以及光伏电站EPC工程总承包、电站运营综合服务解决方案等。

今年前三季度,晶科科技实现营业收入38.9亿元,同比增长11.0%,归母净利润2.2亿元,同比下降43.6%,扣非净利润2.86亿元,同比下降19.3%。

分季度看,公司第三季度营收19.67亿元,同比增长12.2%,归母净利润1.32亿元,同比下降47.6%,接近腰斩,扣非净利润1.99亿元,同比下降20%,业绩有加速下滑之势。

投资收益大幅下滑是收入规模增长,但净利润接近腰斩的重要因素之一。今年前三季度,由于电站转让规模低于去年同期水平,公司投资净收益从去年同期的盈利1.7亿降至0.18亿,降幅达90%。

值得注意的是,以出售为目的持有的电站资产是晶科科技主要存货之一。今年三季度末,公司存货账面余额高达45.2亿元,上市至今存货持续增加、存货周转率则持续下滑。

晶科科技多次对外表示,未来公司将持续推进电站的轻资产化运营,加大各类型电站资产的转让规模,以改善业绩和资金状况。

而今年9月底,晶科科技存货占净资产比例达到28.6%,同比继续增加8.5个百分点;从2020年5月上市到今年三季度末,在4年时间内,公司存货账面余额增加了约50倍,电站资产的转让似乎并不如预想的顺利。

4年直接融资过百亿现金流仍入不敷出 22亿可转债面临回售压力

除了业绩压力外,晶科科技的现金流也长期入不敷出。

数据显示,自2021年以来,晶科科技每年的经营活动现金净流量均小于同期的资本开支,2023年时现金流缺口达到最大。

2021年和2023年,晶科科技通过可转债和定增分别融资30亿和29.97亿,暂时缓解了资金压力,然而对外融资一旦停止,负债率随即重回上升趋势。

通过IPO、可转债和定增,晶科科技上市4年多直接融资高达106亿,而募投项目却大量变更或延迟。

例如讷河市125.3MW光伏平价上网项目部分终止、铜陵项目对外转让、晶科电力清远市三排镇100MW农光互补综合利用示范项目,渭南市白水县西固镇200MW光伏平价上网项目部分终止实施等。上述项目的募集资金或用于其它项目,或用于补充公司流动资金。

虽然融资百亿,仍然难解公司的债务困境。截至今年三季度末,晶科科技货币资金47.86亿元,同期有息负债合计却超过150亿。

值得注意的是,晶科科技此前发行的晶科转债将于明年4月进入回售期,目前该可转债余额约22亿元,回售触发价为3.67元/股,较当前股价高出约16%。若届时仍保持较大价差,高达22亿的转债回售无疑将进一步加剧公司资金压力。

面对业绩和资金的双重压力,晶科科技想要摆脱经营困境似乎并不容易。

发表评论