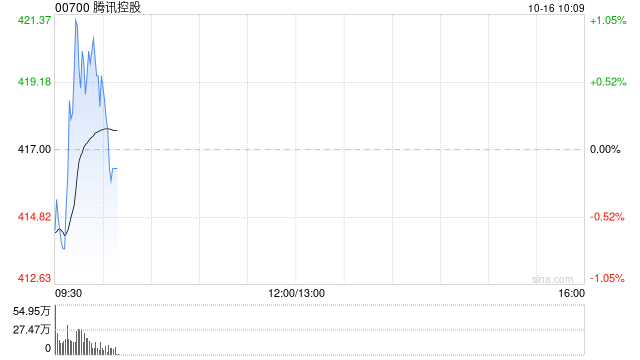

华兴证券:升腾讯控股目标价至520港元 重申“买入”评级

- 国际

- 2024-10-16 10:09:05

- 329

华兴证券发表报告称,切换至2025年预测值、SOTP估值,重申腾讯控股(00700)“买入”评级并上调SOTP目标价至520.00港元,维持对网络广告以及金融科技和企业服务的收入预测。集团3Q24期间整体经营环境保持平稳,受《地下城与勇士手游》、长青游戏和递延收入余额驱动,游戏增长可预见性改善。

华兴证券主要观点如下:

游戏:

维持对腾讯网络游戏2024年三/四季度收入分别同比增长13%/9%的预测不变。

本土游戏:该行预计在长青游戏表现坚挺以及《地下城与勇士手游》玩家付费持续强劲推动下,收入增速将加快至同比增长12%(对比2024年一/二季度增速分别为-2%/+9%)。该行认为近期发行的《三角洲行动》是对现有射击类游戏组合的强力补充,该款游戏主打逃脱射击、多人战场和即将开启的剧情模式战役。该行预计,在《地下城与勇士手游》、长青游戏表现平稳以及创新高的2Q24递延收入推动下,本土网络游戏收入将在未来四个季度保持双位数增长。

国际游戏:Supercell的老游戏《荒野乱斗》表现持续坚挺,七月/九月在美国iOS流水排行榜上占据第10/第8位(对比五月/六月排名第8/第7)。同时考虑《绝地求生手游》的恢复,该行预计这些游戏将驱动国际游戏收入从2024年一/二季度的同比3%/9%增速提升至2024年三/四季度同比增长13%/23%。

网络广告:

维持3Q24网络广告收入同比增长15%的预测,社交广告收入预计同比增长16%(保持不变),媒体广告收入同比增6%(低于之前的8%)。根据该行的调研,诸如视频号广告这类产品将占据更大市场份额,因此该行继续预测腾讯的广告增速将超过市场水平。该行对媒体广告预测下调主要是因为3Q24腾讯视频缺少热播剧。2024年广告总收入同比增长维持18%不变。

金融科技和企业服务:

维持对3Q24该板块收入同比增长3%的预测。其中,该行预计金融科技/企业服务的收入增速分别为同比1.5%/11%。该行预期企业服务将维持健康的收入增长和利润率表现。

盈利能力:

该行大体维持对3Q24/2024年经调整经营利润率预测为36.9%/36.1%,同比分别增长约350个/460个百分点,并维持同期经调整净利率预测为35.9%/34.0%,同比分别增长约680个/810个百分点。该行预测收入结构向着高利润业务的优化以及专注于ROI的运营支出方式将有利于腾讯提高净利润。股东回报方面,今年截至10月9日,腾讯已回购价值约910亿港元的股份(4Q23设定的目标为2024年回购超1,000亿港元)。

风险提示:变现放缓,投资回报低。

发表评论